- Показатели оценки инвестиционного проекта

- NPV – что это, как рассчитать по формуле

- Что такое NPV

- Для чего необходим

- Формула расчета

- Пример расчета

- Как рассчитать NPV инвестиционного проекта – руководство

- Как рассчитать NPV в Excel

- Сложности, которые могут возникнуть при расчете

- Преимущества и недостатки

- Заключение

- Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

- Зачем нужен этот показатель?

- Давайте разберем на примере

- РАСЧЕТ NPV ИНВЕСТИЦИОННОГО ПРОЕКТА: ПОШАГОВЫЙ АЛГОРИТМ

- Трудности в расчете показателя

- Ситуации, где чаще всего допускаются ошибки при расчете

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник

NPV – что это, как рассчитать по формуле

NPV – это суммарная стоимость денежных потоков на определенный момент времени жизненного цикла проекта. Иными словами, это будущий финансовый результат в эквиваленте суммы на текущий момент. Аббревиатура расшифровывается как Net Present Value (чистая приведенная стоимость).

Для расчета NPV используются уже знакомые нам дисконтированные денежные потоки, определяющие доходность инвестиций на любой момент времени. Выполнив предварительный расчет NPV инвестиционного проекта, мы получим примерное представление, сколько денег понадобится на начальном этапе и стоит ли вообще вкладываться в данный проект.

Сегодня мы рассчитаем NPV по формуле и узнаем, как используется метод чистой приведенной стоимости для расчета суммы первоначальных вложений и периода окупаемости проекта.

Что такое NPV

Термин NPV в экономике имеет несколько названий: чистый дисконтированный доход, чистый текущий доход и др. По моему мнению, слово «текущий» только запутывает пользователя, т.к. можно подумать, что это прибыль на данный момент времени. На самом деле, NPV всегда показывает будущий доход, скорректированный на несколько параметров:

С последним пунктом немного сложнее: если процент инфляции еще можно заложить в размере какого-то усредненного значения, то с курсами валют вообще приходится только гадать. Поэтому в наших примерах будем использовать национальную валюту либо иностранную валюту без учета курса.

Вообще расчет чистой приведенной стоимости подразумевает некую стабильность: стабильные денежные потоки примерно с одинаковым темпом прироста, одинаковое значение ставки дисконтирования. Такое, конечно, является редкостью, однако NPV проекта нужен только для «грубых» предварительных расчетов.

Для чего необходим

Метод определения чистой текущей стоимости NPV используется в целях:

- определения стоимости инвестиционного капитала;

- определения размеров поступлений (сколько дохода нужно получить, чтобы этот капитал окупился);

- расчета срока окупаемости.

Нулевое значение показателя NPV говорит о том, что ожидаемых поступлений в процессе реализации проекта будет достаточно для покрытия расходов на инвестиции. Если NPV меньше нуля – проект является убыточным.

Формула расчета

Классическая формула расчета чистой приведенной стоимости выглядит так:

\( Pk \) – денежные поступления за n лет;

\( i \) – ставка дисконтирования;

\( IC (invest capital) \) – сумма первоначальных инвестиций.

Если инвестирование осуществляется по мере развития проекта в несколько этапов, то формула будет такая:

\( n \) – количество лет до инвестиций;

\( m \) – количество лет после инвестиций;

\( j \) – разница между \( m \) и \( n \) .

Пример расчета

Выполним расчет NPV по классической формуле на основании исходных данных:

| Инвестиционный капитал, руб. | 1000000 |

|---|---|

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Обратите внимание, что под термином «денежные поступления» понимаются чистые денежные потоки, т.е. доходы за минусом расходов, т.к. любой бизнес невозможен без оттока денег.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

- Если мы анализируем инвестиционный портфель, то в качестве индикатора i обычно берется усредненная доходность по ценным бумагам в стране, где ведется деятельность. Если проект международный – принимается среднее значение доходности по индексам. Далее эта базовая величина уменьшается на ставку по безрисковым активам (чаще всего облигациям).

- Если капитал выведен из уже существующего бизнеса, то в качестве ставки дисконтирования принимается показатель ROE. Напомню формулу его расчета:

- Если инвестирование происходит из разных источников (например, часть средств выведена с банковского депозита, а часть – взята в кредит), то ставка дисконтирования рассчитывается исходя из их пропорций. Приведем пример:

\[ ROE= Чистая\ прибыль/Собственный\ капитал \]

При использовании заемных средств используется ставка по кредиту.

\( IC \) = 37 500 000 руб. (500 000 $ или 14 500 000 грн.) , в т.ч.:

22 500 000 руб. (300 000 $ или 8 700 000 грн.) – средства на депозите под 8%;

15 000 000 руб. (200 000 $ или 5 800 000 грн.) – кредит под 11%.

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Как рассчитать NPV инвестиционного проекта – руководство

Пошаговый алгоритм расчета NPV инвестиционного проекта:

- Определяем, сколько денег мы готовы вложить на начальном этапе.

- Примерно рассчитываем размер поступлений за каждый год реализации проекта.

- Рассчитываем сопутствующие расходы.

- Определяем ставку дисконтирования, или цену капитала (cost of capital).

- Рассчитываем дисконтированные денежные потоки по этой ставке.

- Суммируем полученные значения за все годы.

- Анализируем результат: если NPV=0 – это означает, что вложенных средств с учетом ожидаемых поступлений будет достаточно. Если величина положительная, значит, проект будет приносить прибыль, и чем выше NPV, тем лучше. Отрицательное значение NPV говорит о том, что проект убыточен.

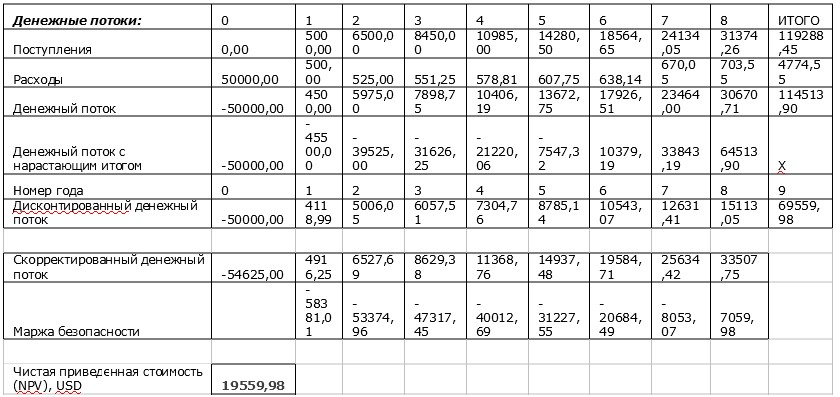

Как рассчитать NPV в Excel

Приведем пример расчета показателя чистой приведенной стоимости NPV в Excel, используя следующие исходные данные:

- стоимость проекта – 3 750 000 руб. (50 000 $ или 1 450 000 грн.) ;

- прогнозируемые поступления денежных средств: за первый год – 375 000 руб. (5 000 $ или 145 000 грн.) , далее планируется прирост на 30%;

- расходы – 41 250 руб. (550 $ или 15 950 грн.) в первый год, далее увеличиваем их на 5% ежегодно.

Сначала мы посчитаем ставку дисконтирования, используя формулу Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 4,25%. Инфляция составляет 4%.

Мы использовали функцию ЧПС, встроенную в Excel. Если менять значение r, можно определить, что при увеличении ставки дисконтирования NPV проекта снижается. Таким образом, многое зависит от правильности вычисления этого показателя.

Как видим, на шестом году проект при положительном значении NPV начинает приносить прибыль. Сумма отрицательных денежных потоков показывает сумму убытка за текущий год.

Сложности, которые могут возникнуть при расчете

В каких случаях расчет чистой приведенной стоимости NPV может дать ошибочный результат?

- Неправильное вычисление ставки дисконтирования. Например, если воспользоваться формулой Фишера, как в примере выше, то через пару лет значение ставки ЦБ и уровень инфляции могут измениться и тогда придется выполнять расчет заново.

- Расчет предстоящих расходов. В зависимости от специфики проекта, расходы могут оказаться существенно выше той суммы, что планировалась на начальном этапе. К примеру, при инвестициях в недвижимость может потребоваться ремонт, закупка оборудования.

- Расчет доходов. Согласитесь, сложно гарантировать бесперебойное поступление средств от покупателей. Случаются задержки, финансовые затруднения вплоть до банкротства, а на поиск новых клиентов потребуется время.

Итак, при применении метода чистой приведенной стоимости необходимо учитывать все возможные риски. Доходы лучше закладывать на минимальном уровне, а расходы – на максимальном. Ставка дисконтирования должна быть рассчитана по максимуму. Если в этом случае NPV проекта будет положительным – инвестиции с большой вероятностью себя оправдают.

Преимущества и недостатки

Достоинства метода заключаются в следующем:

- NPV учитывает временной фактор – изменение стоимости денег и длительность жизненного цикла инвестиционного проекта.

- В немалой степени отражает основные критерии эффективности инвестиций: оценка рисков, расчет срока окупаемости и разницы между доходами и расходами с учетом инфляции.

- Спрогнозировать денежные потоки непросто – всегда найдутся факторы, которые невозможно принять во внимание заранее.

- Сложный механизм расчета ставки дисконтирования. Точнее, сложность не в формуле ее расчета, а в выборе правильного метода. Выбрав неподходящий метод, можно получить значение NPV, далекое от истины.

Заключение

Теперь мы знаем, что такое NPV простыми словами, как его можно использовать и какое значение он должен принимать. Мы разобрали примеры расчета, а также достоинства и недостатки метода оценки чистой приведенной стоимости. Несмотря на то, что минусы довольно весомые, NPV является одним из ключевых индикаторов оценки эффективности инвестиций, т.к. он наглядно показывает разницу между суммой денег сейчас и через несколько лет.

Для повышения достоверности результатов анализа рекомендуется провести дополнительную оценку всех возможных рисков, а также ориентироваться на минимальный размер доходов и максимально возможные расходы.

Источник

Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

Чистая приведенная стоимость (NPV) является ключевым критерием, который позволяет принимать решение, разумно ли вкладываться в проект. Как правило, показатель применяется в финансовой сфере, но может быть использован для постоянного наблюдения за финансовой характеристикой компании в данный момент. Вне зависимости от цели применения, важно понимать, как высчитать показатель и какие проблемы могут возникнуть в ходе работы.

Показатель позволяет оценить эффективность организации с экономической точки зрения и сравнить объекты инвестиционной деятельности, что поможет принять решение, а впоследствии автоматизировать управление предприятием .

У сокращения NPV в русском языке есть несколько альтернатив:

- Чистая приведенная стоимость (ЧПС). Это наиболее популярный термин, который нашел отражение даже в Microsoft Excel.

- Чистый дисконтированный доход (ЧДД). Название делает акцент на том, что значения сначала подвергаются дисконтированию, а после складываются.

- Чистая текущая стоимость (ЧТС). Все поступления и платежи благодаря дисконтированию приводится к текущей стоимости средств. Иными словами, с экономической точки зрения, если мы заработаем тысячу рублей, то затем по факту получим меньше, чем если бы мы получили эти средства в данный момент.

Дисконтирование – это определение цены потока денег посредством приведения цены всех выплат к конкретному моменту времени. Инструмент служит основой для расчета стоимости финансов с учетом их временной ценности.

NPV демонстрирует размер прибыли, которая ждет участников проекта. С точки зрения математики, критерий определяют благодаря дисконтированию значений чистого денежного потока (ЧДП). При этом не имеет значение, речь идет об отрицательном или положительном потоке.

ЧДД реально рассчитать за любой отрезок времени со старта проекта (за пять, семь и более лет). Всё зависит от потребности.

Простым языком, NPV называется доход, который сможет получить владелец проекта за срок планирования, оплатив при этом все фактические затраты, рассчитавшись с налоговой, сотрудниками, кредитором.

К примеру, за 10 лет планирования компания получила выручку в размере 5,57 миллиардов рублей, в то время как совокупная сумма налогов и иных затрат равняется 2,21 миллиардам рублей. Следовательно, сальдо от основной деятельности составляет 3,36 миллиардов рублей.

Но это пока что не итоговая сумма. Из нее следует вернуть начальные инвестиции, к примеру, 1,20 миллиардов рублей. Чтобы сделать подсчет более простым, посчитаем, что в проект делают инвестиции по коэффициенту дисконтирования 0%. Тогда, если вычислить критерий NPV, он будет равен 2,16 миллиардам рублей за 10 лет планирования.

Если сделать этот срок больше, то вырастет и сумма ЧДД. Суть этого критерия в том, что он дает возможность вычислить еще на этапе создания бизнес-плана, какой реальный доход получит инициатор проекта и автоматизации процессов управления.

Зачем нужен этот показатель?

Если вы приметили бизнес-проект, имеющий хорошие перспективы, вы готовы инвестировать в него и в будущем внедрить систему автоматизации, рекомендуется рассчитать ЧПС.

Для этого следуйте инструкции:

- Определите потоки денег от проекта (начальные вложения и ожидаемые поступления финансов).

- Оцените стоимость средств компании. Она станет коэффициентом дисконтирования.

- Рассчитайте дисконтированные притоки и оттоки по ставке из предыдущего шага.

- После суммирования потоков вы получите необходимый показатель.

После этого можно решать, инвестировать ли в проект. Однако стоит помнить, что вложения будут эффективными при NPV > 0. Если показатель не превышает нулевую отметку, то от этой идеи лучше отказаться.

Если показатель равен нулю, это значит, что потоков денег достаточно для:

- возмещения общей суммы вложений;

- обеспечения дохода на капитал.

При NPV > 0 проект принесет прибыль, а автоматизация финансовых процессов себя окупит. Таким образом, чем выше показатель, тем более выгодными будут вложения в компанию.

Кредиторы, которые дали денег в долг, имеют фиксированный доход. Следовательно, все средства, которые превышают этот критерий, остаются в руках владельцев акций. Если предприятие одобряет проект с нулевым показателем, акционеры сохранят свою позицию: компания хоть и станет больше, но акции не вырастут. При NPV > 0 владельцы акций обогатятся.

Показатель позволяет понять, какой из нескольких проектов считается наиболее выгодным. Таким образом, можно потратить средства на реализацию самого перспективного – где есть максимальный шанс заработать или рассчитан наивысший NPV.

Преимущества данного показателя (по словам аналитиков):

- четкие признаки принятия решения о вложении – начальные инвестиции, выручка на каждом из этапов, доходность нетрадиционных вложений капитала;

- учет изменения цены денег во времени;

- учет рисков благодаря применению разных коэффициентов дисконтирования.

Но считать критерий абсолютно точным не следует. Часто сложно правильно вычислить ставку дисконтирования, особенно когда речь идет о многопрофильных бизнесах. Также помните, что при расчете не учитывается вероятность завершения проекта.

- IC – сумма начальных вложений;

- N – количество периодов, за которые следует рассчитать интересующий вас проект;

- t – время, для которого нужно вычислить ЧПС;

- i – коэффициент дисконтирования для необходимого вида вложения;

- CFt – ожидаемый поток денег (чистый) за установленный период времени.

Давайте разберем на примере

По условию задачи, вложения в компанию составили 500 000 р.

Ожидаемая доходность (CFt) за пять лет следующая:

Коэффициент дисконтирования составляет 20 %.

Определим чистые потоки денег по формуле CFt/(1+r)t, где:

Тогда в 1-й год поток денег составит CFt / (1 + r) × t = 100 000 / (1 + 0,2)1 ≈ 83 333 руб. Во 2-й год будет равен ≈ 104 167 руб. В 3-й год мы получим ≈ 115 741 руб. В 4-й год чистый поток денег окажется равен ≈ 120 563 руб. В 5-й год ≈ 120 563 р.

∑CFi / (1 + r) × i = 83333 + 104167 + 115741 + 120563 + 120563 = 544 367 р.

Используя уже известную нам формулу, получаем:

NPV = — 500 000 + 83 333 + 104 167 + 115 741 + 120 563 + 120 563 = 44 367 р.

Как мы знаем, оправданными будут считаться вложения при показателе > 0. В данном примере он превышает нулевую отметку.

РАСЧЕТ NPV ИНВЕСТИЦИОННОГО ПРОЕКТА: ПОШАГОВЫЙ АЛГОРИТМ

Прежде чем внедрять автоматизацию проекта, оцените его перспективность.

1. Определите размер первоначальных вложений

Инвестиции должны приносить прибыль в долгосрочной перспективе. К примеру, строительное предприятие может купить бульдозер, найти крупные проекты, внедрить автоматизацию финансового учета и увеличить выручку. У подобных вложений всегда есть начальная сумма.

Представьте, что вы владеете ларьком и продаете яблочный сок. Вы хотите купить электрическую соковыжималку, чтобы увеличить объем сока, который вы производите. Если за технику придется отдать 100 долларов, то это будут первоначальные вложения. Со временем они помогут вам заработать в разы больше. Если вначале корректно рассчитать NPV, то можно понять, стоит ли вкладываться в покупку соковыжималки.

2. Примите решение, какой временной отрезок вы будете анализировать.

Разберем на примере. Фабрика по производству обуви приобретает доп. оборудование, так как хочет увеличить производство и заработать больше за определенный временной период. Так будет до того момента, пока техника не сломается. Поэтому для расчета ЧДД необходимо четко понимать, за какой период инвестиции смогут себя окупить. Этот отрезок может измеряться в любых единицах, но, как правило, за один период принимают год.

Вернемся к примеру с соковыжималкой. Гарантия на нее действует три года. Следовательно, перед нами три временных отрезка, поскольку спустя три года техника наверняка сломается и перестанет приносить прибыль, которую можно было бы потратить на автоматизацию бизнес-процессов.

3. Определите поток денег в течение одного отрезка времени

Вам необходимо вычислить поступления, которые возникнут благодаря вашим вложениям. Поток может быть известным или предположительным. Во второй ситуации организации придется потратить много времени и средств для найма аналитиков, которые вычислят этот показатель.

Предположим, по вашей оценке, приобретение соковыжималки за 100 долларов принесет дополнительные 50 долларов в 1-й год, 40 долларов во 2-й год и 30 долларов в 3-й год. Это будет возможно за счет сокращения времени, которое затрачивается на изготовление сока, а также затрат на заработную плату персонала.

4. Определите коэффициент дисконтирования

По правилу, в настоящее время любая сумма ценна в разы больше, чем в будущем. Сегодня вы можете открыть вклад, а через определенное время получить еще и проценты. Таким образом, даже 10 долларов сейчас стоят больше, чем эти же деньги в будущем.

Поскольку мы хотим вычислить показатель, нам нужно знать процентную ставку на инвестиционный счет или возможность инвестирования с таким же уровнем риска. Она получила название коэффициент дисконтирования (для расчета нам нужно перевести ее в десятичную дробь).

Зачастую для расчета этой ставки организации применяют средневзвешенную стоимость капитала. В простых ситуациях можно использовать норму дохода по счету, на который можно положить средства под проценты.

В нашем ситуации, если вы не будете покупать соковыжималку, то сможете вложить те же деньги в ценные бумаги и заработаете 4% годовых от исходной суммы. Следовательно, за ставку следует принять 0,04.

- Проведите дисконтирование потока денег.

В этом вам поможет формула P / (1 + i) × t, где P – поток денег, i – процентная ставка и t – время. Пока что можете не думать о первоначальных вложениях. Они потребуются в дальнейшем.

Как вы помните, в нашей ситуации три временных отрезка, поэтому рассчитать критерий по формуле нужно будет три раза. Это будет выглядеть так:

Первый год: 50 / (1 + 0,04) × 1 = 50 / (1,04) = 48,08 долларов;

Сложите значения и вычтите из получившейся суммы исходные вложения.

Вам удастся посчитать средства, которые принесут инвестиции по сравнению с доходом от иных видов инвестирования под ставку дисконтирования. Помните, что корректность результата зависит от правильности расчета будущих потоков денег и ставки дисконтирования.

Для расчета NPV в примере нужно выполнить последний шаг: 48,08 + 36,98 + 26,67 — 100 = 11,73 $.

Какой можно сделать вывод?

- Положительный результат свидетельствует, что проект принесет прибыль, которую вы сможете потратить на автоматизацию учета.

- Отрицательное значение – признак того, что вам следует инвестировать капитал во что-то другое (здесь уже вам надо проработать новые цели, определиться с потребностями вашего бизнеса).

В примере показатель превышает нулевую отметку, поэтому покупка соковыжималки считается разумным решением.

Обратите внимание, что полученный показатель не демонстрирует, сколько вы выиграете после покупки техники. Он свидетельствует о том, что вы получите сумму почти на 12 долларов больше, чем ту, которую бы вы получили при вложениях в фондовых рынок под 4%.

Трудности в расчете показателя

При работе с NPV мало знать, что он означает и как его вычислить. Нужно иметь в виду некоторые особенности.

- Во-первых, его трудно объяснить тем, кто далек от финансов.

Фразы с финансовыми терминами проблематично заменить понятными синонимами. Но этот критерий стоит того, чтобы попытаться перевести объяснение на доступный язык. Любое вложение, проходящее тест ЧДД, повышает акционерную стоимость. И наоборот, вложения, не прошедшие проверку, однозначно ухудшат финансовое положение. - Во-вторых, менеджерам важно помнить, что для расчета показателя необходимо исходить из нескольких тезисов и оценок.

Другими словами, расчет может быть некорректен и содержать неточности. Для снижения рисков рекомендуется несколько раз проверить свои оценки и проанализировать чувствительность после первого расчета.

Ситуации, где чаще всего допускаются ошибки при расчете

- Начальные инвестиции. Если технику вы будете покупать по фиксированной цене, то этот риск отпадает. Однако если вы обновляете систему или внедряете автоматизацию систем управления, то затраты зависят от нескольких критериев: сроков, этапов проекта и других.

- Риски, связанные с коэффициентом дисконтирования. Вы применяете текущую ставку для расчета будущих доходов. Но может произойти такое, что на 3-м году проекта ставки вырастут, а стоимость ваших финансов упадет. То есть ваши годовые доходы станут не такими ценными, как планировалось.

- Проектное прогнозирование. Именно здесь аналитики чаще всего допускают ошибки. Вы должны быть уверены в прогнозе результатов. Обычно он оптимистичен, поскольку люди стремятся закупать технику или внедрять автоматизацию управления проектами.

Обо всем подробнее готовы рассказать в индивидуальной консультации. Есть вопросы по автоматизации и управлению бизнесом ? Заполните форму у нас на сайте — мы с вами свяжемся с вами и подберем оптимальное решение.

Источник