Новые тренды на российском мебельном рынке

В результате перипетий 2020-го в российской мебельной отрасли сложились новые тенденции, понимание которых помогло многим компаниям сохранить бизнес и остаться на рынке

По данным исследования мебельного рынка на портале hooglink в России сегодня функционирует более 14 000 мебельных компаний, из которых 5000 – производители. По федеральным округам производители мебели распределяются следующим образом: 36 % работают в Центральном округе; 27 % – в Приволжском; 14 % – в Северо-Западном; 9% – в Сибирском; 7 % – в Южном; 3 % – в Уральском; 2 % – в Дальневосточном и 2 % – в Северо-Кавказском округе. Из них мебель из дерева, по данным с портала vproizvodstvo.ru, изготавливает порядка 2500 компаний. И только 15 производителей обеспечивают объемы производства, превышающие 1 млрд. руб./год (112,6 миллионов евро). Топ-10 производителей мебели в России: «Аскона», «Мебель Стиль», «Док-15», МФ «Мария», «Король диванов», «Орма Групп», «Икеа Индастри Тихвин», «Микрон», «Шатура», «Литвуд». Около 200 предприятий относятся к среднему бизнесу, их объемы производства составляют 0,3-1млдр.руб./год (3,3 миллиона евро — 112,6 миллионов евро).

В больших городах росту мебельной отрасли способствуют крупные ретейлеры: Hoff, IKEA, «Леруа Мерлен», JYSK, OBI, «Максидом», «Петрович». В небольших городах мебельных центров меньше, и выбор покупателей ограничен. Для решения этой проблемы необходимо создание товарных запасов и обеспечение условий для закупки и хранения на складах комплектующих в ассортименте, чтобы мебельные компании в небольших городах имели возможность заниматься сборкой мебели на заказ.

|  |

Новый кризис

После падения в 2009 году, связанного с финансовым кризисом, с 2010 до 2018 года мебельный рынок показывал стабильный рост. В 2019 году объем российского рынка мебели составил 212,3 млрд рублей (2,39 млрд евро), на 12% больше, чем в 2018 году. А объем экспорта в 2019 году составил 431,7 млн. долларов, на 6% больше, чем в 2018-м. В 2019 году экспорт мебельной продукции из России увеличился на 6% по сравнению с аналогичным периодом прошлого года. Больше всего продукции Россия поставляла в страны СНГ. По данным Федеральной таможенной службы (ФТС), в 2018-2019 году на Казахстан приходилось 38% от общего объёма поставок за рубеж, на Беларусь ― 10%.

В 2019-м экономические процессы стали замедляться, а 2020-й поставил с ног на голову буквально все направления бизнеса. Годовая динамика производства мебели снизилась до критических показателей (на портале hooglink называют цифру – 80 %). Особенно тяжелой оказалась ситуация в тех отраслях, которые не назвали «жизненно важными». Как и 2009-й, начало 2020 года особенно ударило по производителям мебели премиум-сегмента, мебели для офиса и мебели для предприятий торговли. Надо сказать, что подобная ситуация в это время складывалась и в Европе: например, в Германии были закрыты все мебельные ретейлеры, а в Италии – и производства. В России в результате пандемии в первую очередь пострадали те производители, кто осуществлял продажи через торговые сети и поставлял мебель в зарубежные страны.

|  |

Ситуацию 2020 года прокомментировал Тимур Иртуганов в интервью на портале lesprominform.ru: «Производство во всех подотраслях упало довольно серьезно, примерно на 30%. Мебельный сектор пострадал больше других в ЛПК — это признают все. Однако, когда Минпромторг подвел итоги первых четырех месяцев года, падение оказалось всего на несколько процентов. Скорее всего, это вызвано катастрофически нулевым апрелем, а I квартал при этом демонстрировал рост на 20%».

В результате перипетий 2020-го в российской мебельной отрасли все же сложился ряд трендов, понимание которых помогло многим компаниям сохранить бизнес и остаться на рынке.

Новые тренды

Тренд 1. Домашний комфорт

Действительно, в первой половине 2020 года, потребители в первую очередь обратили внимание на товары первой необходимости, а не на удобство своего жилья. Но чуть позже вопрос комфорта встал очень остро, так как все одновременно оказались дома, и всем нужно было организовывать рабочие места для себя и детей. Вдобавок, никому не удалось отправиться на отдых за границу – и люди начали вкладываться в ремонт и смену обстановки.

В 2020 году, в период самоизоляции, согласно исследованию мебельного рынка, проведенного аналитическим центром «НАФИ», 71% россиян находились в квартирах и 24% в частных домах. Люди, оказавшиеся запертыми в своих домах и не имеющие возможности отправиться в отпуск за границу, начали тратить деньги на ремонт и замену мебели. По данным «НАФИ», 39% планировали сделать перепланировку или ремонт; 39% – приобрести новую мебель и элементы декорирования; 18% – задумывались о переезде; 4% – о приобретении или строительстве нового жилья.

Противоположная ситуация сложилась с мебелью для общественных и коммерческих зданий. На эту мебель спрос просел очень резко. Но в связи с переводом людей на удаленный режим работы вырос спрос на мебель для организации домашнего офиса, причем в некоторых случаях это происходило за счет компаний, таким образом закупались целые партии стандартных предметов.

|  |

Тренд 2. Продажа меблированных квартир

Еще один постпандемический тренд – стремление людей улучшить жилищные условия. В ситуации, когда все оказались дома появился ажиотажный спрос не только на льготную ипотеку и на квартиры на этапе котлована, но и на полностью отделанные и меблированные квартиры – «заезжай и живи». Наиболее востребованной стала жилая мебель эконом- и среднего ценового сегментов.

Тренд 3. Уход в онлайн

Очень резкий скачок показал сегмент онлайн-продаж, и мебельный сектор не исключение. Поведение покупателей изменилось: теперь они не хотят лишних контактов и не стремятся пощупать обивку, посмотреть на фактуру и посидеть за обеденным столом в магазине. В выигрыше оказались те, у которых уже была разработана стратегия онлайн-продаж, ассортимент был заведен в товарную матрицу, были договоренности с мебельными агрегаторами. К сожалению, далеко не все мебельщики оказались готовы к этой ситуации. Многие сайты до сих пор выглядят морально устаревшими, ведь до пандемии основные продажи шли через офлайн-магазины.

По прогнозам аналитиков активный рост онлайн-продаж продолжится и в 2021 году: на портале Statista (statista.com) называют цифру в 2,14 млрд человек. И вряд ли она будут снижаться, когда активными потребителями станет «поколение смартфонов». Поэтому уже сейчас в мебельной отрасли в лидеры вырвется тот, кто сделает онлайн-продажи мебели максимально удобными и простыми.

|  |

Тренд 4. Омниканальность

По прогнозам экспертов, мебельный рынок в 2021 году ждет рост продаж: это будет связано с отложенным спросом и ростом цен на импортную мебель, фурнитуру, комплектующие, сырье. Потребители начинают перераспределять расходы, больше задумываются о смене интерьеров, но опять оговоримся, что пока речь в большей степени идет о мебели эконом- и среднего сегмента. Важно, что каналы продаж будут разными, но покупательская активность будет все больше уходить в онлайн. А это значит, что мебельным компаниям нужно активно продвигать свои сайты и адаптировать их под смартфоны, вступать в партнерство с агрегаторами, работать с технологиями, дополняющими реальность — в мебельном секторе это особенно важно для успешных продаж.

Еще до пандемии, в 2018 году, в компании Statista выяснили, что люди, подбирающие мебель с помощью поисковых запросов, совершают покупки на большую сумму по сравнению с теми, кто пришел через email-рассылки или из социальных сетей. Сегодняшнему потребителю нужен выбор, гибкость сервисов, индивидуальный подход. Доставка и сборка покупки за 1 день – это уже стандарт во многих компаниях. Через поисковик они подбирают не просто изделие, а сервис.

|  |

Перспективы

В перспективе мебельный рынок будет расти, но он нуждается в серьезной трансформации в соответствии с трендами нового времени. В середине 2010-х многие крупные мебельные компании обновили оборудование – закупили машины зарубежного производства, и сейчас наступает время подумать об его обновлении или модернизации.

Скорее всего, в ближайшее время подрастут цены. Многие изготовители мебели все еще работают на старых запасах материалов и комплектующих, за счет чего иногда даже снижают стоимость продукции. Об этом рассказал порталу hooglog Петр Казорин, коммерческий директор мебельной компании «Ангстрем». В IKEA цены удается удержать лишь потому, что 60% поставщиков– производители из России. А в компании Askona уже прогнозируют рост цен на мебельном рынке в 2021 году. Роман Ершов, президент Askona Life Group, объясняет это изменением валютных курсов. В исследовании Hooglog, основываясь на опыте предыдущих кризисов, прогнозируют изменение цен: повышение составит примерно 5-7% на продукцию собственного производства и 20% на импортированные товары.

Из хороших новостей 2020 года:

• Mебельное производство было включено в отрасли, поддерживаемые постановлением правительства о льготных кредитах на поддержку деятельности предприятий.

• По итогам 2020 пандемия не оказала значительного влияния на темпы производства мебели в России. По данным Росстата, в октябре 2020 производство мебели в России выросло на 9,7% в сравнении с октябрем 2019. В целом рост производства мебели за 10 месяцев 2020-го года в сравнении с аналогичным периодом в 2019-м году составил 4,1%.

• Два года назад эксперты признавали отставание России в онлайн продажах мебели от стран Западной Европы, где канал имеет долю в 30%. Ожидалось, что Россия достигнет этого уровня не раньше, чем через пять лет. Но за несколько месяцев 2020 года многим предприятиям удалось выйти на этот показатель и даже превысить его.

Источник

Анализ рынка мебели

Российский мебельный рынок является одним из наиболее конкурентных: на нем представлены как крупные фабрики, изготовляющие мебель серийно, так и мелкие производители, работающие по индивидуальным заказам.

Спрос и тенденции

В настоящее время на мебельном рынке России наметилась тенденция смещения покупательского спроса из дорогих ценовых сегментов в более дешевые. Это связано с ростом цен, в том числе и на мебель отечественных производителей, вследствие ослабления курса рубля и ускорения инфляции в 2014-2016 гг. В сложившихся экономических условиях многие потребители стараются приобретать товары по более низким ценам, либо отложить крупные покупки (мебель, крупная бытовая техника и т.д.) на более поздний срок. Ориентация на бренд сохранилась только у обеспеченных людей, чей выбор основывается на известности фирмы или популярности страны-производителя. Выбор мебели для обеспеченных людей по-прежнему является вопросом престижа.

В значительной степени тенденция смещения спроса отразилась на производителях корпусной мебели, работающих в премиальном ценовом сегменте, тогда как производители в более экономичных ценовых сегментах показывают прирост продаж в последние годы. Падение спроса на дорогостоящие товары привело к тому, что на рынке стало появляться больше доступной и качественной мебели: некоторые производители в срочном порядке внедряют в ассортимент экономичные линейки, другие диверсифицируют бизнес в сторону смежных производств.

При этом большую часть потребительского спроса удовлетворяют предприятия малого и среднего бизнеса, которые изготовляют мебель под заказ. Спрос на серийное производство снижается. Причинами этого являются износ старых производственных линий и изменение потребительских предпочтений.

Однако, несмотря на изменение потребительских предпочтений, рынок мебели имеет устойчивую тенденцию роста. Это связано как с регулярным вводом нового жилья, стабилизацией экономической обстановки после резких кризисных изменений, необходимостью замены некачественной мебели, выходящей из строя, а также расширением предложения продукции на рынке.

Участники рынка отмечают заметное снижение спроса в традиционной офлайн-сфере, то есть в обычных магазинах и торговых точках, тогда как количество покупателей у онлайн-магазинов продолжает стабильно расти. Интерес покупателей к онлайн-магазинам обусловлен большим ассортиментом, экономией времени на выбор и покупку товара и зачастую более низкими ценами. Производителям и поставщикам эта тенденция позволяет экономить на аренде торговых помещений, однако требует больших вложений в рекламу и маркетинг. Следует отметить, что социальные сети также начинают играть заметную роль как каналы продвижения продукции.

Производство

В условиях значительного ослабления рубля по отношению к доллару на рынке произошло активное импортозамещение, что нашло свое отражение в росте российского производства мебели. Так, за пятилетний период с 2014 по 2018 гг объем производства мебели в стоимостном выражении увеличился на 45,3 млрд руб или на 31,5% (см. диаграмма 1). Наибольший прирост наблюдался в 2017 г – на 13,8% относительно предыдущего года. По мнению экспертов, именно 2017 г являлся наиболее стабильным после кризисных изменений в экономике годами ранее.

Производство мебели в России в 2014-2018 гг

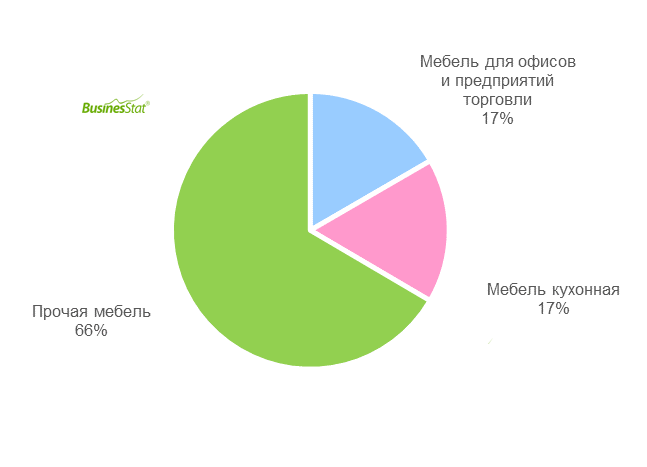

Мебельный рынок можно условно разделить на 3 крупных сегмента: мебель для офисов и предприятий торговли, кухонная мебель, прочая мебель (см. диаграмма 2).

Мебель для офисов и предприятий торговли включает в себя:

мебель для офисов и предприятий торговли (стулья и сидения для офисов, рабочих помещений, гостиниц, ресторанов и общественных помещений, театров, кинотеатров и прочих зрелищных заведений;

специальная мебель для магазинов;

скамьи, табуреты, шкафы и столы для лабораторий и прочая лабораторная мебель;

мебель для церквей, школ.

Мебель кухонная включает в себя:

наборы кухонной мебели;

прочая кухонная мебель.

Прочая мебель включает в себя:

диваны, диваны-кровати и диванные наборы;

садовые стулья и сидения;

мебель для спален, гостиных комнат, садов и т.д.;

корпусы для швейных машин, телевизоров и т.д.

Сегменты мебельного рынка в России в 2018 г

Ключевым сегментами российского производства мебели является производство деревянной мебели для спальных и гостиных комнат. При этом данный сегмент наиболее сложный с точки зрения производства, рентабельность же в мебельной отрасли невысока – порядка 10-15%.

Перспективным и растущим направлением является производство кухонной мебели. Многие российские фирмы-производители кухонной мебели начинают свою производственную деятельность со сборки мебели, закупая за рубежом комплектующие для фасадов, изготавливают каркасы из ДСП и собирают готовую мебель самостоятельно. Накопив определенный опыт и финансовые средства, компании устанавливают аналогичное оборудование, что и у зарубежных производителей, тем самым замыкая на себя весь производственный цикл. А более мелкие компании, не имеющие средств на создание производства полного цикла, продолжают заниматься сборкой. Однако, с точки зрения долгосрочной перспективы такие компании проигрывают производителям и в дальнейшем смогут выживать только за счет индивидуального подхода к клиенту или за счет собственных оригинальных разработок.

Всего на российском мебельном рынке представлено более 3 000 компаний, наибольшая часть из которых сосредоточена в двух регионах: Московский регион и Санкт-Петербург и Ленинградская область. Из большого количества производителей только 40 предприятий относятся к крупным игрокам с объемами выручки от продажи, превышающими 1 млдр руб в год.

Топ-10 производителей мебели по выручке от продажи продукции, РФ, 2017 г

Источник